訪問診療の交通費、医療費控除になる?対象範囲や手続きについても

こんにちは、京都大原記念病院グループ 大原在宅診療所(往診専門診療所)です。

1年間に支払った医療費の合計が高額になった場合に、確定申告によって所得税の負担を小さくできる「医療費控除」。

実はコレ、病院に通院する際にかかる交通費についても対象になるのです。

では、訪問診療で医師や看護師に往診してもらうためにかかる交通費については医療費控除の対象となるのでしょうか?

今回は訪問診療で医療費控除の対象となる交通費の種類や手続き方法など、訪問診療の交通費と医療費控除の関係についてお話します。

訪問診療で負担した交通費も医療費控除の対象になる?

結論から言うと訪問診療で負担した交通費は医療費控除の対象になります。

訪問診療だけでなく、通院にかかった交通費も含め一部を除いて対象となります。

この章の最後に整理します。

まず医療費控除そのものについて要点から少し整理してみます。

そもそも医療費控除とは1年間に支払った(自己負担した)医療費の合計金額が一定以上になった場合に受けられる所得控除です。

年末調整の対象外となりますので、確定申告が必要です。

確定申告をすることで税額が再計算され、所得税の負担を減らすことができる制度です。

1. 1年間の医療費が10万円以上、または課税所得200万円未満の場合、課税所得の5%以上を超える金額が控除されます。

例えば!

課税所得 300万円、1年間の医療費合計が15万円を想定してみます。

この場合、10万円を超える5万円が医療費控除の対象になります。控除前の課税所得300万円-15万円=295万円で、295万円が課税所得となります。

課税所得195万円から330万円未満の所得税率は10%。課税所得300万円だと所得税は30万円、課税所得285万円だと所得税は28万5000円となり、15,000円の税負担を軽減することができます。

この方がもし課税所得195万円だった場合は、課税所得の5%以上を超える金額、つまり97,500円を超える52,500円が医療費控除の対象となります。同様の考えで、5,250円税負担を軽減することができます。

2. ただし、保険で補てんできた分は差し引かれます。

医療控除は一定の金額以上、医療費を支払った時に対象となります。ただし、通院や入院費用などを補てんする様々な民間の保険が存在します。

これらから、保険金として補てんされた分は対象外となります。

例えば!

課税所得300万円、1年間の医療費合計が25万円

このうち保険金で10万円補てんできたケース

10万円を超える15万円から、保険金10万円を差し引いた5万円が対象医療費控除の対象になります。控除前の課税所得300万円-5万円=295万円で、295万円が課税所得となります。

3. 「自分(納税者)または自分と生計を一にする配偶者その他の親族のために支払った医療費」が対象です。

「生計を一にする」とは、国税庁のホームページによると「日常の生活の資を共にすること」とされています。例えば一つの口座や財布のお金で生活をしているような状況を指しているので、共働き夫婦の配偶者、社会人として収入を得ている子供なども対象となり得ます。

4. 医療費に合計できるのは治療費だけではありません。

「医療費」として合算できる費用は、病院で支払った治療費や診察後の処方箋を元に処方を受けた薬代はもちろん、医療機関に通院するためにかかった交通費も対象となります。(一定の条件であてはまらない場合もあり)

5. 通院するための交通費、医師が往診するための交通費 ともに対象です。

診療を受けるために必要な通院に係る交通費も対象となります。具体的にはこのようなものがあります。

◎バス・電車など公共交通機関の交通費

◎けが人や妊婦など歩行が困難な場合のタクシー代

◎歩行困難な方や子供などの付添人分の交通費

◎訪問診療や往診などの際の医療者の交通費

ただし、「自家用車を使って通院した場合のガソリン代や駐車場代」は対象になりませんのでご注意ください。

一般的に治療費や薬代のほかに医師や看護師が自宅まで訪問するための交通費も含まれます。

例えば、訪問診療では急な体調変化などがあった時に、患者様や家族様の求めに応じて医師が「往診」として駆けつけます。

通常の定期的な訪問診療は交通費も内包されていますが、この往診の時は診察関係の費用とは別に交通費が発生します。この場合の交通費も医療費控除に含めることができます。

訪問診療でも医療費控除になる交通費、その手続き方法とは

医療費控除を受けるためには、1月1日~12月31日までの支払い医療費総額を取りまとめ、翌年2月16日から3月15日の間に確定申告をする必要があります。

その際の金額の根拠となる医療費の領収書の取り扱いは2017(平成29)年に大きく変わりました。

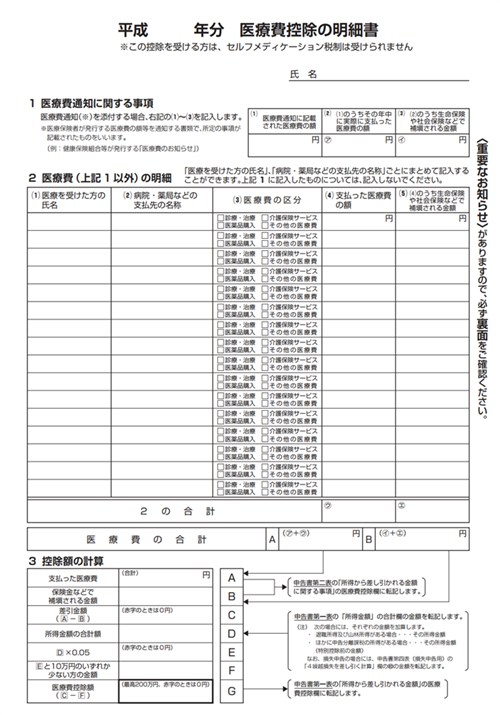

全ての領収書を保存し、整理して提出するのはかなり手間がかかりましたが、この年の申告から領収書提出の代わりに「医療費控除の明細書」の提出で申告できるようになりました。

一年間に支払った医療費について、こちらも医療を受けた人や医療機関名、診療か?処方か?医療費の合計と、そのうち保険でカバーできた金額・・・といった情報の記入が必要となりこちらも難易度が高いように感じられます。

明細は必ず記入が必要となるのではなく、医療保険者から交付を受けた健康保険組合等が発行する「医療費のお知らせ」といった医療費通知を添付することで明細の記入は省略できます。

最終的に【医療費控除の申告に必要なもの】は以下の通りです。

・源泉徴収票(会社員の方のみ)

・確定申告書

・医療費控除の明細書

・医療費通知

今回のテーマ、交通費について「医療費控除の明細書」に記入して申告することになります。

公共交通機関の交通費に関しては領収書がない場合もあります。その場合は日付や区間、金額など記録に残しておき記入します。

電子マネーで支払った場合も対象となりますが、その際はチャージをした日ではなく実際に交通機関を利用した日付と金額を記録しましょう。

1年間の医療費総額を確定申告書へ記載し、源泉徴収票、医療費控除の明細書を添付して管轄の税務署へ提出します。

領収書原本の提出は必要ありませんが、支出内容の証拠として5年間の保管義務がありますので注意しましょう。

「時間がたってから医療費の領収書が出てきた」「医療費控除の申請を忘れていた」という場合も、過去5年間は遡って確定申告をすることが可能です。

まとめ

・医療費控除とは1年間の医療費総額が一定の金額を超えた場合、確定申告をすることで課税所得からその金額を控除して所得税の負担を小さくすることができる制度です。この際合算できる「医療費」には、医療機関に通院するための交通費や訪問診療、往診サービスを受けるための医師の交通費も含まれます。

・医療費控除を受けるためには医療費の領収書を元に「医療費控除の明細書」を作成するか、明細書を医療費通知とともに確定申告書に添付して提出が必要です。公共交通機関では領収書が出ない場合もあるので、支出内容をノートなどへ記録しておき、それを元に明細書を作成しましょう。税務署への領収所原本の提出は不要ですが、支出内容の証拠として5年間の保管義務があるので注意が必要です。

私たち京都大原記念病院グループ 大原在宅診療所(往診専門診療所)は24時間365日、地域の方々の自宅療養をお手伝いいたします。

計画的にお宅に伺う訪問診療だけでなく、必要に応じて臨時で診察に伺う往診、看取りも含めて対応していますので、気軽にお問い合わせください。

関連記事

- 2019年4月15日

- 訪問診療の回数の目安は?

- 2018年8月30日

- 訪問診療とは?定義や利用するメリットについて